[서울=NSP통신] 이광용 기자 = 최근 현대차와 기아차 4분기 실적이 시장 예상치를 하회했다. 미국 연비 관련 이슈로 충당금이라는 1회성 비용 요인도 있었지만 원화강세라는 악재가 이익감소에 큰 영향을 미쳤다.

하지만 상대적으로 자동차 부품사(현대모비스, 현대위아, 만도 등)들의 실적은 시장 기대치에 부합할 전망이다. 환율 영향이 완성차에 비해 적었던 점도 주효했고 현대차 그룹의 중국 시장 호조에 대한 수혜를 받았던 이유도 있다

.

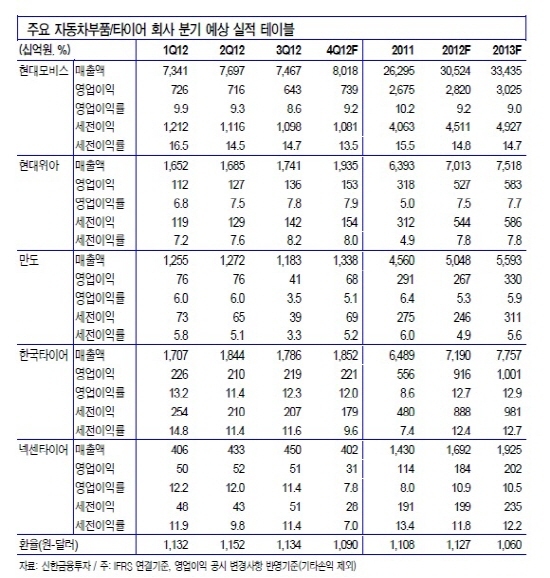

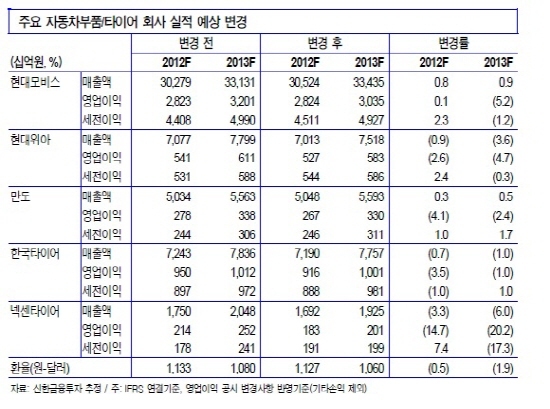

현대모비스와 현대위아, 만도의 2012년 4분기 영업이익은 각각 7387억원(OPM 9.2%, 기타손익 제외 기준), 1532억원(OPM 7.9%), 679억원(OPM 5.1%)으로 예상된다.

4분기 타이어 업체들의 경영환경은 나쁘지 않았다. 원자재 가격이 하락해 투입원가는 전분기에 이어 낮은 수준을 기록했기 때문이다.

국내를 비롯해 유럽과 미주에서 폭설이 내려 겨울용 타이어 판매가 호조를 보일 수 있던 환경도 긍정적. 하지만 한국타이어와 넥센타이어의 4분기 실적은 다소 엇갈릴 전망이다. 한국타이어는 우호적인 환경을 발판으로 시장 기대에 부합하는 실적이 예상된다.

- 자동차, 2013.01.29

- 자동차, 2013.01.29

- 자동차, 2013.01.29

- 자동차, 2013.01.29

- 자동차, 2013.01.29

반면, 넥센타이어는 늘어난 생산량을 제값받고 팔기엔 주력 시장인 미주지역 경쟁이 치열해 비교적 부진한 실적이 전망된다.

넥센타이어는 성과급(2012년 165억원)을 4개 분기에 나눠서 반영하는 한국타이어와 다르게 4분기에 일시 반영한다.

한국타이어와 넥센타이어의 4분기 영업이익은 각각 2214억원(OPM 12.0%, 기타손익 제외기준), 312억원(OPM 7.8%)이 예상된다.

최중혁 신한금융투자 애널리스트는 “자동차 부품은 완성차에 비해 환율 영향이 다소 제한적이며 늘어나는 중국 수요에 따른 이익 증가가 매출에 반영되기 때문에 긍정적이다”며 “특히 현대모비스의 경우 현대차 그룹의 성장이 다소 둔화되더라도 AS부품 사업부는 UIO(Unit in Operation) 마진에 기여한다는 점이 눈에 띈다”고 설명했다.

또한, 그는 “현대위아 또한 고마진 구조로 탈바꿈한 흐름을 이어갈 전망이다”며 “무엇보다 자동차 부품사들의 낮은 밸류에이션이 부각된다”고 밝혔다.

이어 최중혁 애널리스트는 “타이어 산업에서 올해 가장 기대되는 곳은 중국이다”며 “지난 4년간 전세계 자동차 판매 중 가장 높은 비중을 차지했던 중국에서 교체용 타이어 시장이 열릴 가능성이 높다”고 내다봤다.

경제중심 뉴스통신사 NSP통신의 본 자료는 증권사 리서치센터/부동산·경제연구소(원) 등이 발표한 자료로 전문 연구원들의 소중한 리포트를 근거로 작성됐습니다. 해당 정보는 투자 참고용일 뿐이며, 이를 근거로 행해진 주식 거래 등에 대해 책임을 지지 않습니다.

이광용 NSP통신 기자, ispyone@nspna.com

<저작권자ⓒ 국내유일의 경제중심 종합뉴스통신사 NSP통신. 무단전재-재배포 금지.>

![[NSPAD]삼성전자](https://file.nspna.com/ad/T01_samsung_5043.gif)

![[NSP7컷]인터넷은행의 혁신적인 배신 [NSP7컷]인터넷은행의 혁신적인 배신](https://file.nspna.com/news/2023/05/30/photo_20230530123951_639759_0.jpg)

![[NSP PHOTO]홍콩ELS 5개은행, 과징금 1조원 하향조정](https://file.nspna.com/news/2026/02/12/20260212181329_802946_0.jpg)

![[NSP PHOTO][재계·산업 업계동향]고려아연·태광산업, 안전경영·인수 행보 병행… 기술·플랫폼 투자도 확대](https://file.nspna.com/news/2026/02/12/20260212174430_802919_0.png)

![[NSP PHOTO][제약·바이오업계동향]셀트리온, 1조4000억 자사주 소각·삼성바이오에피스, 美특허 해소…바이오 주목](https://file.nspna.com/news/2026/02/12/20260212173219_802908_0.png)

![[NSP PHOTO][들어보니]코스닥 대규모 퇴출 예고…시장 건전성 강화 vs 고의 상폐 악용 우려](https://file.nspna.com/news/2026/02/12/20260212160718_802826_0.png)

![[NSP PHOTO][들어보니]KT 6G 경쟁력, 속도에 AI 더해진다…표준 선점 경쟁 본격화](https://file.nspna.com/news/2026/02/11/20260211171637_802579_0.jpg)

![[NSP PHOTO][들어보니]효성重 전력기기 수주 판도 바뀐다…기술+보안 갖춰야 살아남는다](https://file.nspna.com/news/2026/02/06/20260206164714_801733_0.jpg)

![종근당[N06] [NSPAD]종근당](https://file.nspna.com/ad/N06_jonggdang_5089.jpg)

![하나금융그룹[N06] [NSPAD]하나금융그룹](https://file.nspna.com/ad/N06_hanagroup_5083.jpg)

![[NSP PHOTO][그룹주 기상도]삼성·LS 전력 인프라 맑음… 사고 겹친 태광산업 비](https://file.nspna.com/news/2026/02/06/20260206173244_801762_0.png)

![[NSP PHOTO][금융업계기상도]KB국민은행 맑음·우리은행 구름조금](https://file.nspna.com/news/2026/02/06/20260206170337_801746_0.jpg)

![[NSP PHOTO][제약·바이오업계기상도]한미약품·SK바이오팜, 창사 최대 실적 달성…온코닉테라퓨틱스, 신약 자큐보 성장으로 매출 2배 전망](https://file.nspna.com/news/2026/02/06/20260206163731_801721_0.png)

![[NSP PHOTO]홍콩ELS 5개은행, 과징금 1조원 하향조정](https://file.nspna.com/news/2026/02/12/photo_20260212181329_802946_0.jpg)

![[NSP PHOTO] 4대 시중은행, 사상최대 순익 강점, 정부 규제 위협](https://file.nspna.com/news/2026/02/12/photo_20260212161404_802836_0.jpg)

![[NSP PHOTO]코스닥 대규모 퇴출 예고…시장 건전성 강화 vs 고의 상폐 악용 우려](https://file.nspna.com/news/2026/02/12/photo_20260212160718_802826_0.png)

![[NSP PHOTO]포스코차세대 함정, 소재가 생존성 결정…스펙 업으로 표준 주도](https://file.nspna.com/news/2026/02/12/photo_20260212172714_802860_0.jpg)

![[NSP PHOTO]전국 아파트값 0.09% 상승…수도권·서울 오름세 지속](https://file.nspna.com/news/2026/02/12/photo_20260212153145_802792_0.jpg)

![[NSP PHOTO]삼성전자, HBM4 양산 출하…업계 최고 성능](https://file.nspna.com/news/2026/02/12/photo_20260212152807_802787_0.jpg)

![[NSP PHOTO]오리온그룹, 배당 대폭 확대…사업·지주사 모두 고배당 체제 전환](https://file.nspna.com/news/2026/02/11/photo_20260211144600_802484_0.png)

![[NSP PHOTO]LG전자, 보유 자사주 전량 소각 감자 추진](https://file.nspna.com/news/2026/02/12/photo_20260212172424_802896_0.jpg)

![[NSP PHOTO]유한양행 상승…2025년 매출·영업익·순익 전년비 각↑](https://file.nspna.com/news/2026/02/12/photo_20260212155231_802805_0.jpg)

![[NSP PHOTO]삼표산업, 카이스트와 피지컬 AI 스마트 공장 구축… 주문부터 출하까지 속도 높인다](https://file.nspna.com/news/2026/02/12/photo_20260212143925_802747_0.jpg)

![[NSP PHOTO]펄어비스, 25년 4Q 영업손실 84억 기록…붉은사막 3월출시 앞둬 주목](https://file.nspna.com/news/2026/02/12/photo_20260212132944_802722_0.jpg)

![[NSP PHOTO][타보니]KGM 액티언 하이브리드, 성능·가성비 좋은 도심형 SUV](https://file.nspna.com/news/2025/12/17/20251217164713_793348_0.jpg)

![[NSP PHOTO][타보니]KGM 무쏘 EV, 세단 같은 정숙성·효율 좋은 전비에 잘 팔리는 픽업트럭](https://file.nspna.com/news/2025/12/04/20251204123011_790796_0.jpg)

![[NSP PHOTO][타보니]캐딜락 전기차 에스컬레이드IQ, 슈퍼크루즈 탑재 4.2톤 불구 연비 준수](https://file.nspna.com/news/2025/12/02/20251202154914_790331_0.jpg)