(서울=NSP통신) 강수인 기자 = 한국수출입은행(이하 수은)은 지난 11일~12일 2일간 전세계 투자자들을 대상으로 총 20억달러(2조 3896억원) 규모의 글로벌 그린본드발행에 성공했다고 13일 밝혔다.

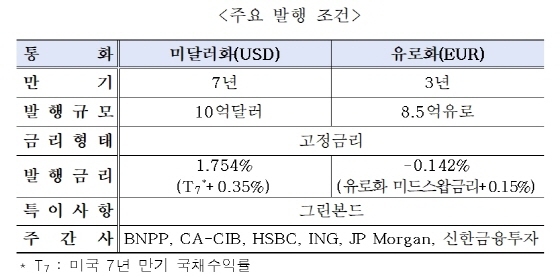

지난 11일 3년 만기 유로화 표시 8억 5000만유로(1조 1730억 5100만원)를 발행한 데 이어 미국 휴일 다음날인 12일 7년 만기 미달러화 표시 10억달러(1조 1949억원)를 순차적으로 발행했다.

발행대금은 수은 ESG(환경·사회·지배구조) 채권 프레임워크에 따라 신재생에너지 등 우리 기업의 그린뉴딜 사업지원에 사용될 예정이다.

수은은 이번 발행을 통해 성공적 외평채 발행의 모멘텀을 이어가며한국 경제에 대한 해외 투자자들의 견고한 신뢰 및 투자수요를 재확인받았다고 밝혔다.

특히 유로화 채권은 유로화 지표금리 상승에도 불구하고 지난 6일 한국정부가 역대 최저 가산금리로 발행한 외평채 신규물을 벤치마크로 활용해 가산금리를 1년전 대비 20bp 낮추며 마이너스 금리 발행을 이어나갔다.

달러화 채권의 경우 외평채를 통해 확인된 한국물에 대한 높은 수요를 바탕으로 다른 만기(3·5·10년)에 비해 수요가 낮은 것으로 평가받는 7년물 시장에 국내기관으로는 2005년 이후 16년만에 재진입했다.

이를 통해 향후 한국계 달러화 7년물 발행의 벤치마크를 설정하고 해당 만기를 선호하는 신규 투자자를 새롭게 확보하는 등 투자자도 다변화한 것으로 평가된다.

이번 채권 발행에는 중앙은행, 국부펀드, 국제기구 등의 투자비중이 45%에 달하는 등 안전자산으로서의 수은 채권에 대한 투자자들의 신뢰와 그린본드에 대한 높은 관심이 재확인됐다.

수은 관계자는 “정부의 외평채에 이어 이번 수은의 글로벌본드까지 성공적으로 발행됨에 따라 향후 미달러화 및 유로화 채권 발행을 앞두고 있는 기관에 다양한 만기에 대한 벤치마크를 제시하고 외화조달 비용 절감에 기여할 것으로 기대된다”며 “2030년까지 총 200억달러(23조 8940억원)의 ESG 채권발행을 통해 국내외 ESG채권시장 활성화를 선도하고 글로벌 ESG 우량 투자자를 적극 유치할 계획이다”라고 말했다.

그린본드는 채권 발행으로 확보한 자금 용도를 대체에너지, 기후변화 대응 등 저탄소·친환경산업 지원에 한정시키는 특수목적채권이다.

NSP통신 강수인 기자 sink606@nspna.com

저작권자ⓒ 한국의 경제뉴스통신사 NSP통신·NSP TV. 무단전재-재배포 금지.

![[NSPAD]삼성전자](https://file.nspna.com/ad/T01_samsung_5043.gif)

![[NSP7컷]인터넷은행의 혁신적인 배신 [NSP7컷]인터넷은행의 혁신적인 배신](https://file.nspna.com/news/2023/05/30/photo_20230530123951_639759_0.jpg)

![[NSP PHOTO][DB속이야기]증권사 퇴직연금 수익률, DB·DC는 KB·현대차…IRP는 신한 선두](https://file.nspna.com/news/2026/02/15/20260215223448_803239_0.png)

![[NSP PHOTO][금융업계기상도]IBK기업은행 비온뒤갬·NH농협은행 구름조금](https://file.nspna.com/news/2026/02/13/20260213165914_803173_0.jpg)

![[NSP PHOTO][그룹주 기상도]삼성·HD현대 쾌청…경영권·주주 갈등 겪는 LG·태광 흐림](https://file.nspna.com/news/2026/02/13/20260213165904_803172_0.png)

![[NSP PHOTO][들어보니]코스닥 대규모 퇴출 예고…시장 건전성 강화 vs 고의 상폐 악용 우려](https://file.nspna.com/news/2026/02/12/20260212160718_802826_0.png)

![[NSP PHOTO][들어보니]KT 6G 경쟁력, 속도에 AI 더해진다…표준 선점 경쟁 본격화](https://file.nspna.com/news/2026/02/11/20260211171637_802579_0.jpg)

![[NSP PHOTO][들어보니]효성重 전력기기 수주 판도 바뀐다…기술+보안 갖춰야 살아남는다](https://file.nspna.com/news/2026/02/06/20260206164714_801733_0.jpg)

![종근당[N06] [NSPAD]종근당](https://file.nspna.com/ad/N06_jonggdang_5089.jpg)

![하나금융그룹[N06] [NSPAD]하나금융그룹](https://file.nspna.com/ad/N06_hanagroup_5083.jpg)

![[NSP PHOTO][증권업계기상도]신한투자증권 맑음, 20·30세대 겨냥한 발행어음 특판 출시·대신증권 맑음, 자사주 1535만주 소각](https://file.nspna.com/news/2026/02/13/20260213163357_803158_0.png)

![[NSP PHOTO]증권사 퇴직연금 수익률, DB·DC는 KB·현대차…IRP는 신한 선두](https://file.nspna.com/news/2026/02/15/photo_20260215223448_803239_0.png)

![[NSP PHOTO]주식광풍에 폭삭 줄어든 은행수신…대출금리 내릴 요인 없다](https://file.nspna.com/news/2026/02/11/photo_20260211152632_802510_0.jpg)

![[NSP PHOTO]롯데 먹거리, 실적부진에 규제압박으로 흐림·삼양식품·농심, 해외 파워 업고 숫자까지 맑음](https://file.nspna.com/news/2026/02/11/photo_20260211174821_802601_0.png)

![[NSP PHOTO]박세진 세일즈포스 코리아 대표 신약개발부터 시장 진출까지 데이터 하나로…제약·헬스케어 등 규제산업 진출 가속화 나서](https://file.nspna.com/news/2026/02/13/photo_20260213154214_802995_0.jpg)

![[NSP PHOTO]남자 간호사 합격자 10년 새 4배 증가…누적 4만명 돌파](https://file.nspna.com/news/2026/02/13/photo_20260213144434_803116_0.jpg)

![[NSP PHOTO]포스코차세대 함정, 소재가 생존성 결정…스펙 업으로 표준 주도](https://file.nspna.com/news/2026/02/12/photo_20260212172714_802860_0.jpg)

![[NSP PHOTO]섬세하고 자유로운 언어의 유희…동시집 우리 같이 가위바위보](https://file.nspna.com/news/2026/02/12/photo_20260212091606_802654_0.jpg)

![[NSP PHOTO]KB국민은행, 전북 지방 소상공인에 500억원 규모 금융 지원 실시](https://file.nspna.com/news/2026/02/13/photo_20260213110353_802990_0.jpg)

![[NSP PHOTO]LG전자, 보유 자사주 전량 소각 감자 추진](https://file.nspna.com/news/2026/02/12/photo_20260212172424_802896_0.jpg)

![[NSP PHOTO]유한양행 상승…2025년 매출·영업익·순익 전년비 각↑](https://file.nspna.com/news/2026/02/12/photo_20260212155231_802805_0.jpg)

![[NSP PHOTO][타보니]KGM 액티언 하이브리드, 성능·가성비 좋은 도심형 SUV](https://file.nspna.com/news/2025/12/17/20251217164713_793348_0.jpg)

![[NSP PHOTO][타보니]KGM 무쏘 EV, 세단 같은 정숙성·효율 좋은 전비에 잘 팔리는 픽업트럭](https://file.nspna.com/news/2025/12/04/20251204123011_790796_0.jpg)

![[NSP PHOTO][타보니]캐딜락 전기차 에스컬레이드IQ, 슈퍼크루즈 탑재 4.2톤 불구 연비 준수](https://file.nspna.com/news/2025/12/02/20251202154914_790331_0.jpg)