‘8월 주담대 9조↑’…1주택자·평균소득자 주담대 제한

‘영끌 지속’…신용대출 증가 전환

2단계 스트레스DSR 시행…최대 5500만원 한도 축소

(서울=NSP통신) 강수인 기자 = 은행들의 대출 금리 인상과 한도 제한 등 대출 억제를 위한 조치들이 이어졌지만 7월에 이어 8월에도 은행 주택담보대출 잔액은 9조원 가까이 불어났다. 이에 따라 집이 한 채라도 있는 경우 수도권 주담대가 불가능하거나 평균소득자에게는 대출 한도가 5000억원 이상 줄어드는 등 은행권의 고강도 가계대출 관리 방안이 시행됐다.

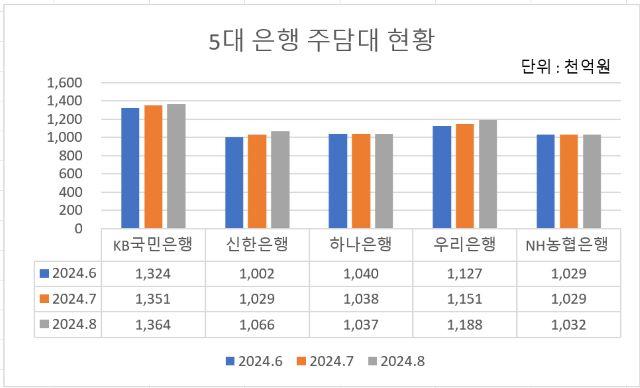

◆5대 시중은행 주담대 8조 9000억원 증가

2일 은행별로 취합한 자료에 따르면 지난달 31일 기준 5대 시중은행(KB국민·신한·하나·우리·NH농협)의 주택관련 대출 잔액은 총 568조 6616억원으로 전월 대비 약 8조 9000억원 증가했다. 7월 이후 두 달 연속 역대 최고 증가폭을 기록했다.

이와 함께 주담대 증가세에 대한 은행권의 전방위적인 억제 조치로 차주들이 신용대출을 끌어쓰면서 신용대출은 736억원 늘었다. 신용대출은 지난 6월 108조 7780억원에서 7월 102조 6067억원으로 감소한 뒤 8월 103조 4562억원으로 약 8495억원 증가했다.

◆집 한 채만 있어도 수도권 주담대 불가능

이같은 영끌 지속세에 은행은 고강도 조치에 나섰다. 우리은행은 ‘실수요자 중심 가계부채 효율화 방안’을 수립, 오는 9일부터 주택을 단 한 채라도 소유한 경우 서울 등 수도권에 주택을 추가로 구입하기 위한 목적의 대출이 불가능하도록 대출 전면 중단 조치했다.

또 전세자금대출도 전 세대원 모두 주택을 소유하지 않은 무주택자에만 지원하기로 했다. 은행 창구를 방문해 타행의 주담대 대환을 요청하는 경우도 제한하기로 했다. 주담대 최장 만기는 기존 40년에서 30년으로 축소했다. 2일부터 주택을 담보로 받는 생활안정자금 대출 한도도 기존 2억원에서 1억원으로 축소된다.

KB국민은행은 오는 3일부터 전세대출을 임차보증금 증액 범위 안에서만 취급할 예저이다. 국민은행은 지난 29일부터 수도권 소재 주택에 한해 주담대 기간을 기존 최장 50년에서 30년으로 축소, 생활안정자금의 한도를 1억원으로 줄였다. 신용대출 마이너스 통장 한도 역시 최대 1억 5000만원에서 5000만원으로 축소했다.

신한은행도 주담대 최장 만기를 50년에서 30년으로 줄이고 생활안정자금 한도도 1억원으로 축소했다.

이와 함께 이달부터 시행된 2단계 스트레스DSR로 수도권 주담대 한도는 최대 5500만원 줄어든다. 금융당국의 시뮬레이션에 따르면 연 소득 6000만원인 차주가 은행권에서 30년 만기 변동금리(대출이자 연 4.0%)로 대출받을 경우 2단계 스트레스 DSR 도입 전엔 한도가 4억원이지만 이날부터는 3억 6400만원으로 줄어든다. 비수도권의 경우 3억 8300만원까지 가능해 한도가 약 3500만원 축소된다.

◆금융권 “부모찬스 없이 내집마련 힘들어져” 부작용 우려

이처럼 은행권이 대출문을 걸어잠그자 금융권 안팎에서는 “충분한 정책에 대한 고민이 필요한 때”라는 의견이 나온다.

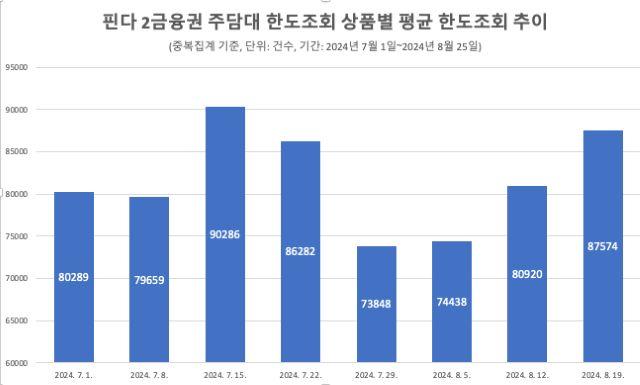

특히 제1금융권의 대출문이 막히자 대출 수요가 제2금융권으로 이동하는 움직임도 포착됐다. 대출 비교 전문업체 핀다가 제2금융권 주담대 한도조회 상품별 한도조회 추이를 분석한 결과 지난 7월 초 8만289건에서 7월 중순 9만286건으로 뛰었던 조회건수는 7월말 7만4438건으로 줄어들었다가 8월초부터 다시 증가하기 시작해 8월 중순 8만7574건으로 다시 증가했다.

한 대출 전문 금융사 관계자는 “무턱대고 대출문턱을 높이는 방법 보다 예를 들어 법정 최고금리를 조정하는 등 종합적으로 상황을 보면서 패키지 형태로 제공을 해야 하는데 이미 풍선효과가 발생하는 등 시장 혼란만 야기하고 있다”며 “현금을 많이 보유한 부모의 찬스가 없으면 젊은 세대는 내집마련을 하기 더 어려워졌다”고 지적했다.

이어 “실제 주담대 풍선효과가 발생하고 있다는 것을 데이터로 체감하고 있다”며 “8월 들어 제2금융권의 주담대 한도조회수가 급증했다”며 “현재처럼 두더지 게임을 하듯 정책들을 내놓으면 당장은 해결이 되겠지만 나중에 두더지가 한꺼번에 다 올라오면 통제불능 상태가 될 수도 있다”고 우려했다.

ⓒ한국의 경제뉴스통신사 NSP통신·NSP TV. 무단전재-재배포 금지.

![[NSPAD]삼성전자](https://file.nspna.com/ad/T01_samsung_5043.gif)

![[NSP7컷]인터넷은행의 혁신적인 배신 [NSP7컷]인터넷은행의 혁신적인 배신](https://file.nspna.com/news/2023/05/30/photo_20230530123951_639759_0.jpg)

![[NSP PHOTO][업앤다운]제약주 상승…셀비온↑· 이뮨온시아↓](https://file.nspna.com/news/2026/02/09/20260209184331_802087_0.png)

![[NSP PHOTO][제약·바이오업계동향]휴온스메디텍, 두바이 전시회 참가·동아쏘시오홀딩스, 매출 1조4298억 달성](https://file.nspna.com/news/2026/02/09/20260209181953_802079_0.png)

![[NSP PHOTO][증권투자업계동향]증권사, 발행어음 특판으로 고객 유입 겨냥…투자·운용 관계자들은 경영권 방어 개념 지적](https://file.nspna.com/news/2026/02/09/20260209180928_802069_0.png)

![[NSP PHOTO][들어보니]효성重 전력기기 수주 판도 바뀐다…기술+보안 갖춰야 살아남는다](https://file.nspna.com/news/2026/02/06/20260206164714_801733_0.jpg)

![[NSP PHOTO][들어보니]LG화학 양극재 특허 가처분…업계 기술 무단 사용 방치가 경쟁력 저하 요인](https://file.nspna.com/news/2026/02/03/20260203172011_800946_0.jpg)

![[NSP PHOTO][들어보니]부당이득금 대법원 승소로 한숨 돌린 맘스터치…아쉬운 결과·사모펀드 운영방식 우려](https://file.nspna.com/news/2026/01/29/20260129170658_800106_0.jpg)

![종근당[N06] [NSPAD]종근당](https://file.nspna.com/ad/N06_jonggdang_5089.jpg)

![하나금융그룹[N06] [NSPAD]하나금융그룹](https://file.nspna.com/ad/N06_hanagroup_5083.jpg)

![[NSP PHOTO][그룹주 기상도]삼성·LS 전력 인프라 맑음… 사고 겹친 태광산업 비](https://file.nspna.com/news/2026/02/06/20260206173244_801762_0.png)

![[NSP PHOTO][금융업계기상도]KB국민은행 맑음·우리은행 구름조금](https://file.nspna.com/news/2026/02/06/20260206170337_801746_0.jpg)

![[NSP PHOTO][제약·바이오업계기상도]한미약품·SK바이오팜, 창사 최대 실적 달성…온코닉테라퓨틱스, 신약 자큐보 성장으로 매출 2배 전망](https://file.nspna.com/news/2026/02/06/20260206163731_801721_0.png)

![[NSP PHOTO]법무부 경영권 방어론에 투자·법·학계 반론…개정 상법 취지 정면 위배](https://file.nspna.com/news/2026/02/09/photo_20260209151803_801954_0.jpg)

![[NSP PHOTO]이찬진 잔인한 금융 혁파…국가적 차원 수사력 제고](https://file.nspna.com/news/2026/02/09/photo_20260209132420_801906_0.jpg)

![[NSP PHOTO]거래소, 부실기업 퇴출·거래시간 연장 정면 돌파…노조 반발 속 2026년 개편 강행](https://file.nspna.com/news/2026/02/05/photo_20260205154916_801403_0.jpg)

![[NSP PHOTO]새노조, KT 이사회, 무자격 이사 셀프 선임 반대…이사회 혁신 촉구](https://file.nspna.com/news/2026/02/09/photo_20260209134741_801909_0.jpg)

![[NSP PHOTO]효성重 전력기기 수주 판도 바뀐다…기술+보안 갖춰야 살아남는다](https://file.nspna.com/news/2026/02/06/photo_20260206164714_801733_0.jpg)

![[NSP PHOTO]LG전자, 항균 기능성 소재 퓨로텍으로 아시아 B2B 공략 속도](https://file.nspna.com/news/2026/02/05/photo_20260205154225_801399_0.jpg)

![[NSP PHOTO]라면 3사, 클래식 변형 마케팅 통했다…신라면 골드 1000만 개 주목·아쉬운 오뚜기](https://file.nspna.com/news/2026/02/04/photo_20260204101602_800996_0.png)

![[NSP PHOTO]동아쏘시오홀딩스 상승…지난해 매출 1조4298억·영업익 978억 달성](https://file.nspna.com/news/2026/02/09/photo_20260209174848_802057_0.jpg)

![[NSP PHOTO]HD한국조선해양 상승…고선가 선박·생산성 개선 효과, 지난해 매출 29조9천억·영업이익 3조9천억 돌파](https://file.nspna.com/news/2026/02/09/photo_20260209173214_802044_0.jpg)

![[NSP PHOTO]크래프톤, 영업이익 변동성 속 3년간 1조원 이상 주주환원 추진](https://file.nspna.com/news/2026/02/09/photo_20260209172553_802042_0.jpg)

![[NSP PHOTO]위메이드플레이, 4Q 영업이익 31억원 기록…전년比 65%↑](https://file.nspna.com/news/2026/02/09/photo_20260209171950_802039_0.jpg)

![[NSP PHOTO][타보니]KGM 액티언 하이브리드, 성능·가성비 좋은 도심형 SUV](https://file.nspna.com/news/2025/12/17/20251217164713_793348_0.jpg)

![[NSP PHOTO][타보니]KGM 무쏘 EV, 세단 같은 정숙성·효율 좋은 전비에 잘 팔리는 픽업트럭](https://file.nspna.com/news/2025/12/04/20251204123011_790796_0.jpg)

![[NSP PHOTO][타보니]캐딜락 전기차 에스컬레이드IQ, 슈퍼크루즈 탑재 4.2톤 불구 연비 준수](https://file.nspna.com/news/2025/12/02/20251202154914_790331_0.jpg)